JTを筆頭に明治ホールディングスやヤクルトなどいろいろな銘柄が高配当株として人気な食料品セクター。

その中で私が投資している銘柄は

- 2914_JT

- 2003_日東富士製粉

- 2117_ウェルネオシュガー

これら3社です。

JTは有名かもしれませんが日東富士製粉やウェルネオシュガーの方はそれよりも少し知名度的には劣るのではないでしょうか。

この記事では私が投資しているその2銘柄について銘柄の解説や投資をしている根拠を纏めていこうと思います。

ちなみにJTと日東富士製粉に関しては以下の動画にまとめています。

ラジオ感覚で画面にへばりつかなくても見ることができますのでよろしければどうぞ。

食料品セクターの特徴

それぞれの銘柄を紹介する前にまずはセクターを大まかにですが紹介していきます。

「いらないよ」という方は銘柄解説の方に飛んでいってください。

JTと日東富士製粉といった食料品業界は紛らわしいですが食品セクターに属します。

以前の記事で紹介した水産・農林業も同じセクターに含まれます。

この業界で面白いと思えることの一つは総合商品企業が少ないということ。

飲み物、菓子、調味料といったように何かしらの強みを持っていることが多いです。

金利も低く景気も弱い時期に強みを発揮するディフェンシブな業界と言えるでしょう。

ちなみに似たようなディフェンシブとされる業界には医薬品業界や

小売業界も含まれます。

共通しているのは人間の生活において必要なことであるということ。

景気が良くても悪くても食うことや医薬品は生きていくうえで必要なことです。

だからこそ、景気に左右されにくいディフェンシブな業界であると言えるでしょう。

また円高の影響を受けやすいという性質も持っています。

日本の食料自給率は2022年時点でカロリーベースだと38%、生産額ベースで58%。

ですので海外から食料品を輸入することが多いのは皆さんも知っての通りでしょう。

特に小麦粉・パスタ・砂糖・家畜用の飼料はその傾向が顕著です。

ですので円高になると輸入品が安くなりメリットとなりますが円安だと逆に高くなりデメリットと化します。

これも株価や業績、配当金へ大きく影響することを考えなくてはなりません。

さらにはディフェンシブな業界=安定と安易に考えることはしないようにしています。

少し長くなりましたがこれで大まかにでも食料品業界の特徴が掴めたでしょうか?

簡単に業界の紹介を終えたところで、ここから数値の分析に移っていきます。

分析する項目・用語解説

続いて私が判断している企業の項目について説明します。

それは以下の8つ

- 売上高

- EPS

- 営業利益率

- 自己資本比率

- 営業活動によるCF

- 現金等

- 1株あたりの配当金

- 配当性向

その中でも特に営業利益率、自己資本比率、配当性向は最重要視しています。

では、それぞれの用語を解説していきます。

まずは営業利益率について。

営業利益率とは?

まずは営業利益率について

営業利益率とは「売上のうち、営業利益が占める割合」のこと。

営業利益率が高ければ高いほど、儲かるビジネスをやっていると言えるでしょう。

私が求めている成績は5%を超えること。

この根拠は経済産業省が出している企業活動基本調査で普通と優良の境目が5%であるということに起因しています。

自己資本比率とは?

次に自己資本比率について。

「企業が簡単に倒産しないか?」という安全性を判断する値ですが自己資本比率が高いほど、潰れにくい会社だと言えます。

より詳しく説明すると例えば、手元に現金100万円があると仮定しましょう。

自己資本比率とは、その100万円が「自分で用意したものか」それとも「借りてきたものか」という指標です。

100万円が全額自分で用意したものであれば自己資本比率100%、60%は自社で用意したけれど40%はどこからか借りてきたお金だという場合は自己資本比率が60%となります。

私はこの値だと最低限40%を求めており、60~80%あれば望ましいと考えています。

ちなみに中小企業庁が発行している「2019年版の中小企業白書」によると、自己資本比率40%以上の中小企業が10年以内に潰れる確率は3.5%。

これが私の設定した基準の根拠です。

配当性向とは?

最後に配当性向について。

配当性向とは「今年の利益のうち、何%を株主にキャッシュバックするか?」というもの。

これを見ることにより企業の配当金が無理している値かどうかがわかることでしょう。

配当性向70~80%にまで上り詰めると「そろそろ、今の水準で配当金を出し続けるのは難しいのではないか?」と考え始める数値になります。

イメージとしては「毎月の予算で何%を使い他人への贈り物を買って渡しているのか?」です。

配当性向が70~80%とまでなっているということは、裏を返せば自分のためのお小遣いは20~30%しか残らない状態。

つまり、自社へ自己投資の予算が少なくなってしまうといえるでしょう。

新しい設備を導入したり、新規事業に挑戦するといったことが難しくなってしまうはずです。

私はこの配当性向を30~50%と見ており、60%を超えたら注意、70%を超えると投資には適さないと判断しています。

根拠としては60%を超えた時点で今後配当金を無理してでも出すようになり、企業自体の成長性が鈍化すると考えています。

権利確定月とは?

権利確定月とは株主や配当金を受け取るために必要な株主名簿に掲載される日。

具体的には、株主としての権利が確定する日であり、この日に保有している株数に基づいて優待や配当金の受け取りが行われます。

例えば、2024年8月なら権利確定日は8月30日(金)。

この場合権利付き最終日は8月28日(水)です。

この日以降に株を購入しても当該権利は得られません。

長くなりましたが先述した8項目の内、特に気にしているのが営業利益率、自己資本比率、配当性向。

上記3項目に関して、ある程度妥協はしつつも優先して分析しています。

食品セクターで投資する基準は利回りが1.86%を超えるかどうか。

では各社の成績はどうなのか見ていきましょう。

2914_JT(日本たばこ)

まず紹介するのは2914_JT(日本たばこ)。

食料品セクターどころか高配当株としても有名な銘柄と言えるでしょう。

売上高営業利益率は20%をオーバーしてたばこ会社というくくりで見ても世界トップクラス。

メビウス、セブンスターといった銘柄は非喫煙者でも聞いたことくらいはあるのではないでしょうか?

喫煙者の減少やたばこの金額の値上がりなどで衰退産業と言われることを多く聞くかもしれません。

しかし、少数の企業が生産・販売市場を支配していること、利益率も高いこと、これら2点から儲かる企業であると考えています。

たばこだけではなく医薬品、加工食品まで手を伸ばしていることからたばこ産業が衰退しても他の分野で会社を残し利益を上げていくことができるのではないかとも判断。

以下には権利確定月や配当金などのデータをまとめておきます。

| 配当権利確定月 | 6月と12月 |

| 1株当たりの配当金 | 194円 |

| 利回り | 4,87% |

| 入金される月 | 3月と9月 |

| 投資する利回りの基準 | 4.69% |

では、これから営業利益率、自己資本比率、配当性向の項目を見ていきましょう。

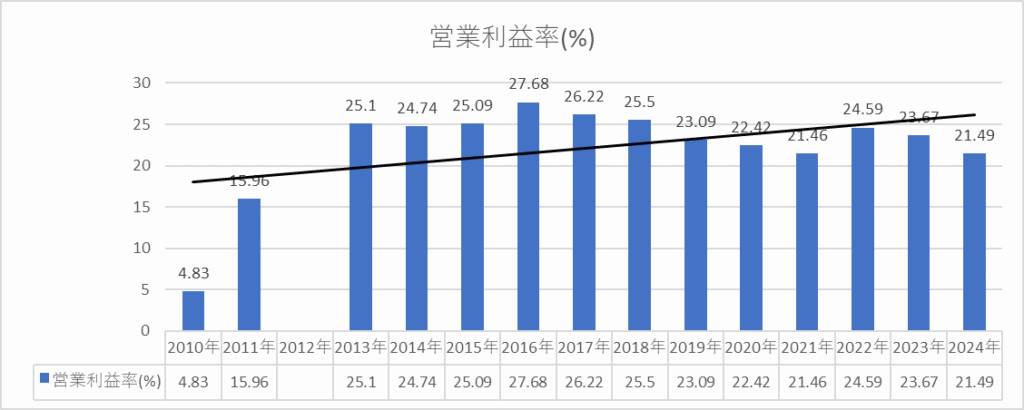

営業利益率

営業利益率の平均を2010年から2024年の間で平均をとると驚異の22.2%。

平均なのでそこまであてにはならないかもしれません。

ですが先述したように儲かりやすい業界で商売をしていることから高いと判断できます。

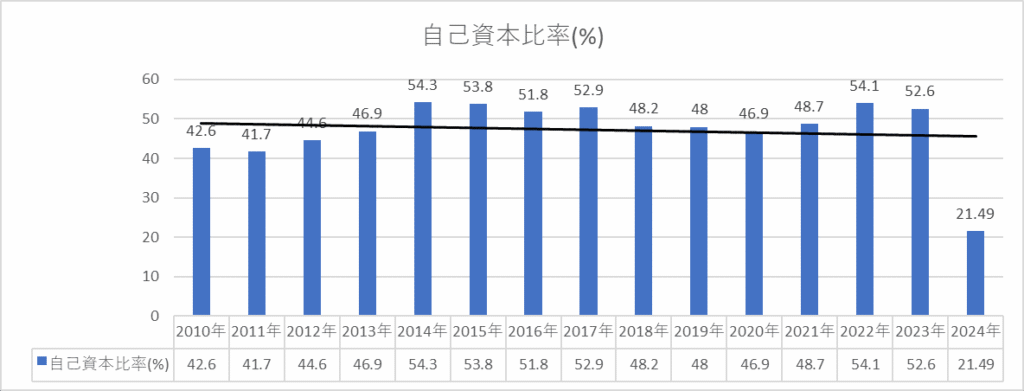

自己資本比率

自己資本比率は基準値内で収まっていますので投資対象銘柄としています。

平均をとると49%です。

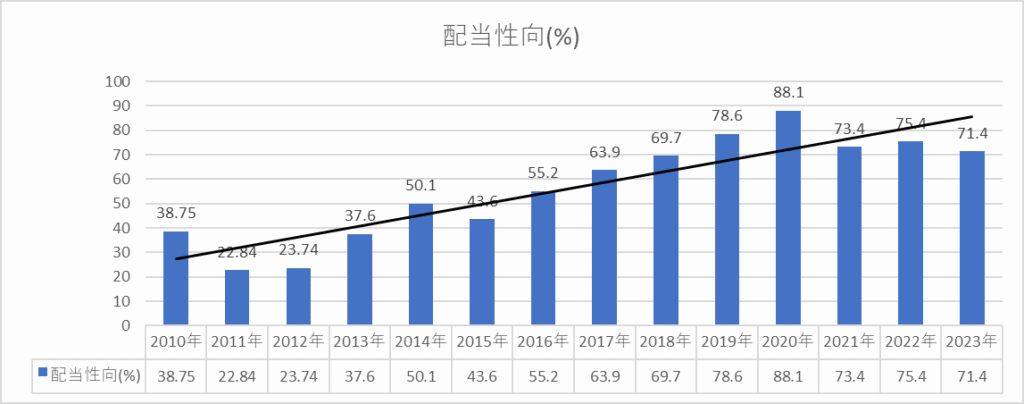

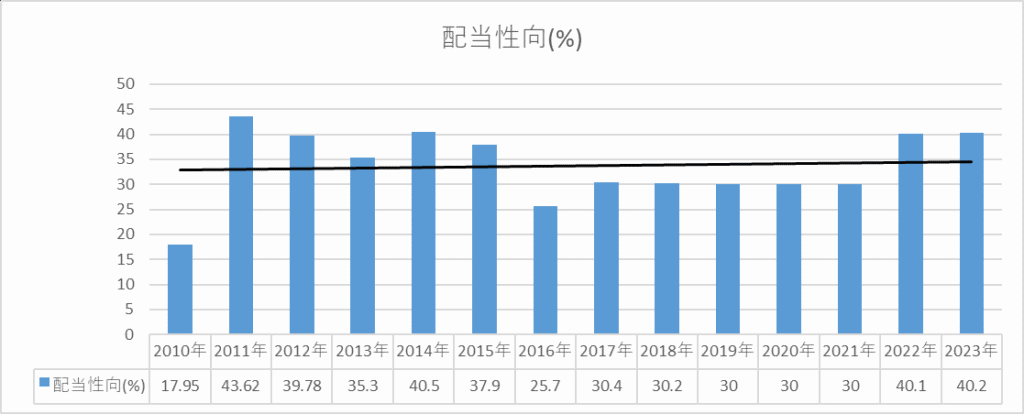

配当性向

私が個人的にJTにおいて最も難点ではないかと考えているのはこの配当性向。

私の基準としては30~50%内にあればいいと考えていて、70%を超えていたら条件によっては投資をやめるというように考えています。

JTは2024年3月時点で71.4%。

2010年から2023年までの平均をとると56.595%となっていますが近年の配当性向の高さは無視できません。

とはいえ、最も高かった2020年の配当性向88.1%から徐々に落ちてきているので私の求める70%いかに落ち着いてくれると推測。

配当金を無理してでも出してくれるのはありがたいですが事業の発展とのバランスもとってほしいなと思います。

今の配当金が維持されるなら持ち続けますがもし2年連続で減配となったら売却も十分選択肢として入ってくるはずでしょう。

JTの総括

- 営業利益率、自己資本比率ともに文句なし

- 配当性向のみ少し高め、2年連続で減配となったら売る

2003_日東富士製粉

2社目に紹介するのが2003_日東富士製粉。

食品の安全・安心を永遠のテーマに掲げ小麦製粉事業を中心に幅広いビジネスを展開している会社です。

小麦粉事業というと聞きなじみがないかもしれませんが具体的には、パン用粉や麺用粉、業務用ミックス粉など小麦粉を基にした製品を事業として手掛けている会社です。

外食産業への小麦粉提供の多い会社でもあり例を挙げるとケンタッキーなどの大手フランチャイズチェーンとの提携をしたり、人気のベーカリー監修の小麦粉を販売したりと、シェア上位の企業ではできないような細かい事業、スキマを狙ったような商売をしているともいえます。

以下の表は配当金などの項目をまとめた表です。

| 1株当たりの配当金 | 176円 |

| 配当利回り | 3.25% |

| 入金される月 | 6月と12月 |

| 配当権利確定月 | 3月と9月 |

| 投資する利回りの基準 | 3.35%以上の時 |

ではここから日東富士製粉に投資している理由を解説していきます。

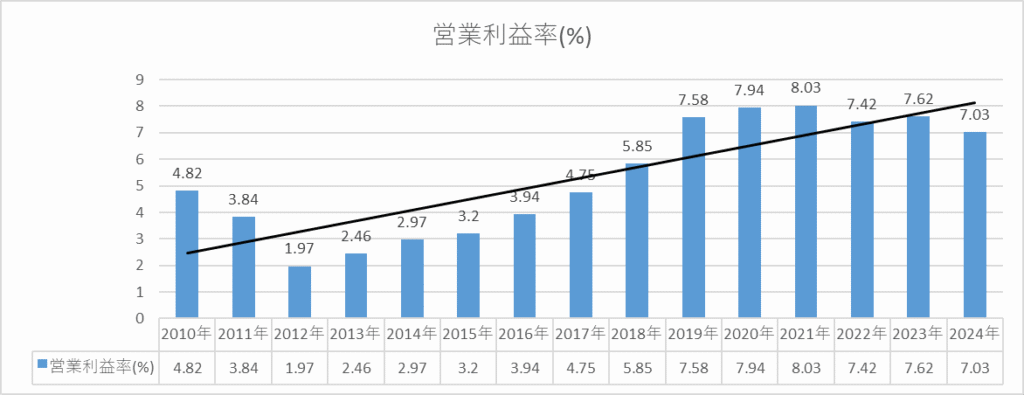

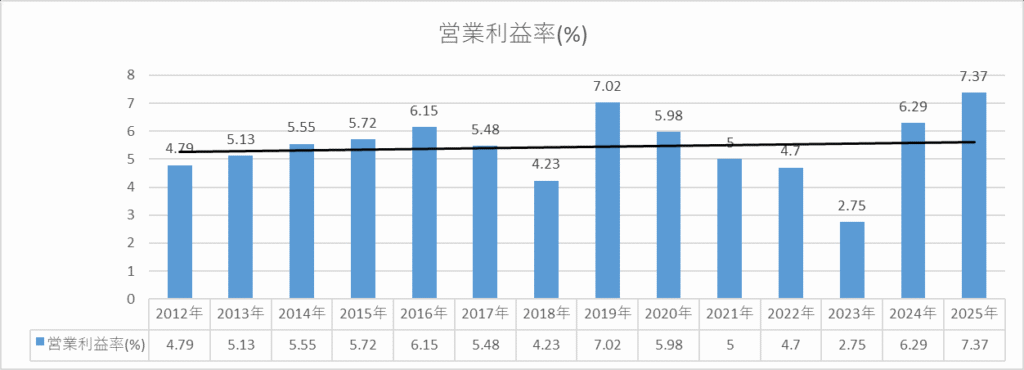

営業利益率

営業利益率は私の求める5%を超過しており投資には適している銘柄だと考えています。

2010~2017年には5%以下ですがその後は5%を越えるようになっていますから良好な数値であると判断しました。

平均をとると約5.3%です。

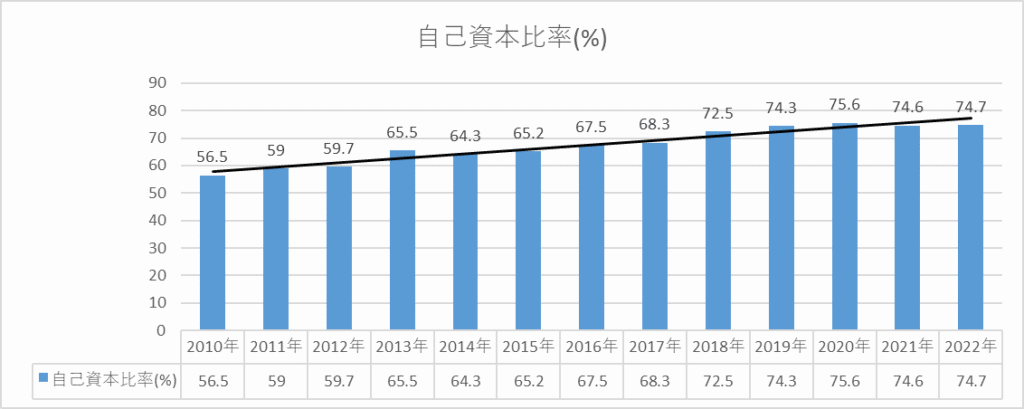

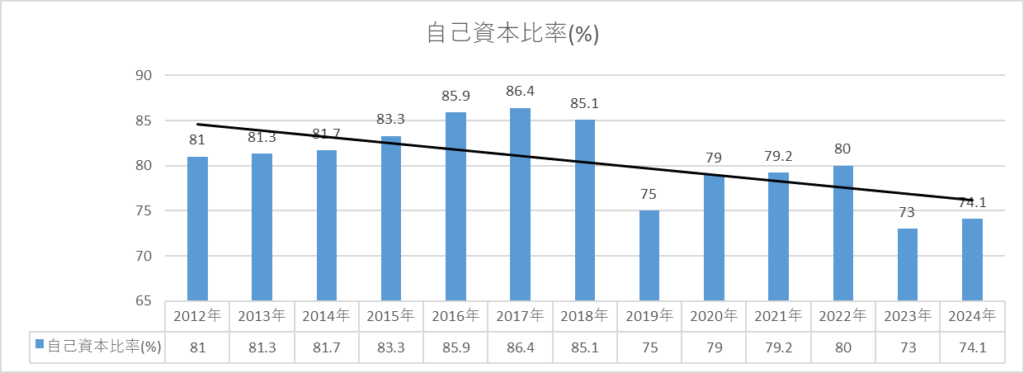

自己資本比率

この項目もかなり高い水準である60%を安定的に超えています。

平均をとると約67%。

さらに直近5年以内だと70%を超えているのでかなり財務良好だと言えるでしょう。

配当性向

これも私の求める30~50%という水準でここ10年は推移しているので投資に的確であると判断しました。

平均をとると33.7%。

さらにいうなれば40%後半くらいまで伸ばして欲しいものですがこの値を維持してくれたら十分だと考えています。

日東富士製粉の総括

- 営業利益率、自己資本比率、配当性向全てにおいて財務良好

- このまま増配もしくは配当金を維持してくれたらずっと持ち続ける

2117_ウェルネオシュガー

最近新しく投資を開始したのが2117_ウェルネオシュガー。

2023年1月1日に日新製糖株式会社と伊藤忠製糖株式会社の経営統合により設立された会社です。

上記2社が経営統合したことにより知見やリソースを集積・結集され、経営基盤の強化がされました。

それにより新たな事業領域の拡大を目指しているようです。

社名の由来としては「Well-being(幸せ・健康)+ Neo(常に若々しく・日々新たに)+ Sugar(糖を基軸に)」。

ウェルビーイングを追求していて糖を軸とした高品質な製品・サービスの提供を通じて人々の幸せと健康を創造することを目指しています。

広範な販売網も持ち合わせており日新製糖は関東、東北、関西エリア、伊藤忠製糖は中部、九州エリアで強力な販売網を保持。

ここでも経営統合した利点が表れています。

最後に配当利回りや権利確定月について2024年時点での情報をまとめておきます。

| 配当権利確定月 | 3月と9月 |

| 1株当たりの配当金 | 92円 |

| 配当利回り | 4.26% |

| 入金される月 | 6月と12月 |

| 投資する利回りの基準 | 3.35% |

大まかにウェルネオシュガーの概観がわかったところでより詳細に各種数値を分析していきます。

営業利益率

まずは営業利益率。

2012年からしかデータがないのですが直近10年ほどで5%を超えることが多数。

時にはその数値を切ることがありますがすぐに持ち直していることから安心して投資できるのではないかと考えました

自己資本比率

次に自己資本比率。

70~80%代で常に推移していることから財務良好だということが判断できます。

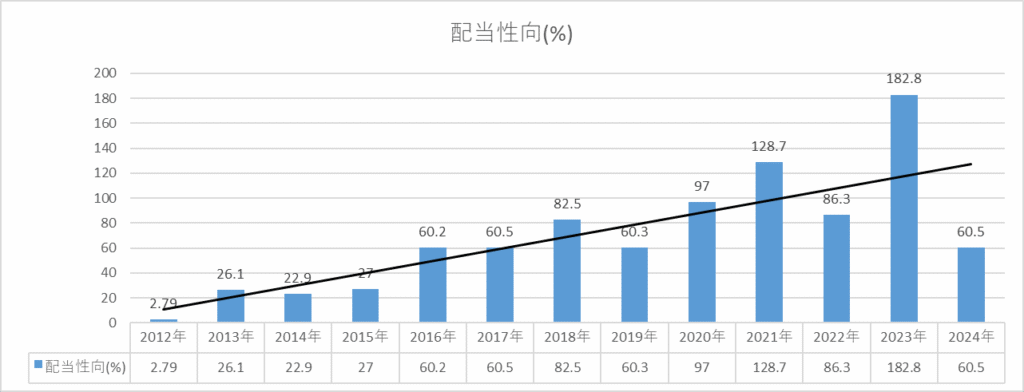

配当性向

最後に配当性向について。

ウェルネオシュガーにおいて最も問題視しているのがこの項目。

100%を超えて配当金を出していることが2021年と2023年に起こりました。

他にも2010年の82.5%、2020年に97%、2022年に86.3%とかなり高騰しています。

一応2024年には60.5%と30~50%の範囲には収まらずとも危険信号である70%より下回りました。

配当性向に関しては今後の動向を注視する必要が極めて高いと言えます。

まとめ

- 営業利益率、自己資本比率は申し分なし

- 配当性向は暴騰する年もあるが2024年には何とか適正な値に回帰、とはいえ今後の決算発表を注視する必要がある。

まとめ

この記事では食品セクターに属する食料品業界の高配当株を3銘柄紹介・解説しました。

- 2914_JT

- 2003_日東富士製粉

- 2117_ウェルネオシュガー

私のポートフォリオにおいてまだまだ強化できるセクター、業種だと考えています。

そこで2024年7月にキリンHDや明治HDの銘柄を分析、その結果ポートフォリオに組み入れることとしました。

投資を行い次第追記していきますので参考にしてみてください。

食料品セクターは同じ食品セクターの農林・水産業をカバーする役目も持たせているので積極的な投資をしていくことになりそうです。